この記事のまとめ

- 金融業界の企業はお金にまつわる事業をおこなっており、就活生からの人気が高い

- 記事で解説する各業種・職種の解説を見れば金融業界のことを詳しく理解できる

- 金融業界の激しい競争を勝ち抜くために記事で紹介する対策を徹底しよう

金融業界は就活生に人気の業界の一つで、毎年多くの学生が志望業界としてあげています。しかし、学生にとって身近な存在ではない企業も多いため、多くの人が実態を詳しく知らないというのも事実です。

そのため事前に企業研究はできても、業界の動向や細かい職種について調べきれない学生も多くいます。ただ、金融業界について徹底的に研究しておかなければ、就活競争の激しい金融業界で内定を勝ち取れません。

この記事では、金融業界の特徴や動向、細かな職種や就活での対策方法を詳しく解説します。

これまで300名以上のキャリア相談を受けた隈本さんや人事部として3,000人以上の学生と面談をおこなってきた上原さんをはじめ、木村さん、板谷さん、瀧本さんを含む5人のキャリアアドバイザーとともに解説するので、金融業界を受けようと思っているという人は、ぜひ参考にしてくださいね。

【完全無料】

大学3年生(27卒)におすすめ!

就活準備で必ず使ってほしい厳選ツール

1位:適職診断

まずはあなたが受けない方がいい職業を確認してください

2位:業界&職種マッチ度診断

あなたが行きたい業界・職種のマッチ度を診断しましょう

3位:16タイプ性格診断

あなたの基本的な性格から、就活で使える強みを特定します

4位:面接力診断

39点以下は要注意!あなたの面接力を今のうちに診断しましょう

5位:就活力診断

80点以上が合格!まずは力試しに自分の就活力を測定しましょう

【併せて活用したい!】

選考対策の決定版!内定者が使った2大ツール

①自己PR作成ツール

AIツールを活用して選考前に自己PRをブラッシュアップしましょう

②志望動機作成ツール

他の就活生と差別化した志望動機になっているか、AIツールで確認しましょう

金融業界は将来性がある! 今後の動向をチェックしておこう

金融業界は将来性がある点も魅力で、将来の安定を考える就活生を中心に人気を博しています。そのため、金融業界は数ある業界の中でも人気で、近年では競争が激しくなってきています。

だからこそ、就活では金融業界の特徴だけでなく、今後の動向を見据え、そのうえで自分の価値を企業にアピールできる学生だけが内定を勝ち取れる環境になってきています。

競争の激しい金融業界で内定を勝ち取るためにも、まずは記事前半で解説する業界の特徴や動向、細かな職種の特徴を押さえて金融業界の知識と洞察を深めましょう。

そのうえで記事後半で解説する自分にあった企業の探し方や対策法をチェックすれば、効率よく就活をすすめられます。

記事を最後まで読み、金融業界での就活競争を勝ち抜く力を身に付けましょう。

あなたが金融業界に向いているか確認してください

自分に合う職業・合わない職業を知ることは、就活において非常に重要です。しかし、見つけるのが難しいという人も多いでしょう。

そんな人におすすめしたいのが「適職診断」です。簡単な質問に答えるだけで、自分の強みや性格に合った職業がわかります。

今すぐ診断を受けて、自分に合う職業・合わない職業をチェックしてみましょう。

まずは金融業界の特徴を押さえよう

| 事業内容 | 貸付や金融商品の販売などお金にかかわる仕事 |

| 市場規模 | 大きく安定している傾向にある |

| 就活状況 | 志望する就活生が多く難易度はやや高い |

それでは早速、金融業界の特徴を理解していきましょう。特徴を「事業内容」「市場規模」「就活状況」の3つに分けて解説していきます。

具体的な仕事内容や対策の前に、まずは金融業界の全体像を掴みましょう。

事業内容:貸付や金融商品の販売などお金にかかわる仕事

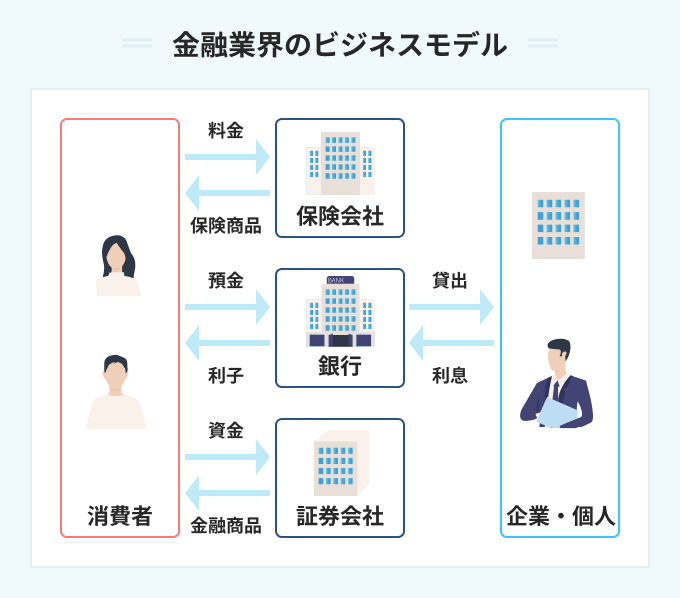

金融業界とは、お金にまつわるさまざまな業務をおこなう業界です。そもそも金融とは「資金を多く持つものが、資金を必要とする者に融通する」ことを指します。

こう聞くと銀行の貸し出しをイメージする人が多いかもしれませんが、それに加え、資金の運用をして顧客の資産を増やしたり、事故が起きた際の損害額を補填したりと、さまざまな形で資金を融通するのが金融業界です。

お金にまつわるさまざまな事業をおこなう企業を、大きくまとめて金融業界と呼んでいます。

金融業界は、顧客から集めた巨額の資金を動かすと同時に、将来性のある企業に対して事業資金を融資したり、経営に関するアドバイスといったサポート業務をしたりなど、投資や保険業務以外にもさまざまな形で顧客とかかわる業界です。

市場規模:大きく安定している傾向にある

金融業界は、市場規模が大きく、業界全体として安定している傾向にあります。業界動向サーチの業界別 業界規模ランキングによると、2020年~2021年の業界規模は約60兆円となっており、卸売、電気機器業界に次いで3位の大きさとなっています。

金融業界の中でも銀行、生命保険、損害保険の業績が大部分を占めています。ただ、これらの企業は新型コロナウィルス感染症の影響により、業績が下がったところもあります。対して、ネット証券などは業績が大きいわけではないものの打撃が少なく、今後も売上を伸ばし成長する見込みがあります。

金融業界は、業界規模が大きいことに加えて、市場占有率が高いことも特徴です。つまり、すでにある企業が市場を大きく占めているため、新規企業により経営を脅かされるリスクは比較的少なくなっています。

安定性があり人気の金融業界ですが、IT技術の発展により大きな変化の波が押し寄せています。進化する技術に乗り遅れると、今は経営が安定していても、傾くリスクももちろんあります。

就活状況:志望する就活生が多く難易度はやや高い

内閣府の学生の就職・採用活動開始時期等に関する調査報告書(令和3年11月25日)によると、情報製造業界、通信業界に次いで、金融業界は大学4年生に3番目に人気のある業界となっています。

応募者が多くても採用人数も多ければ就活生にとって入りやすい企業となりますが、金融業界は求人倍率も高いです。リクルートワークス研究所の第37回 ワークス大卒求人倍率調査(2021年卒)によると、大卒求人倍率が1.53倍であることに対し、金融業界の求人倍率は0.28倍となっています。

大卒求人倍率

リクルートワークス研究所が算出している統計で、学生1人に対する民間企業の求人状況を示したもの

つまり、3、4人のうち1人が合格できる企業となっており、ほかの業界と比較するとかなり厳しい採用状況なので、しっかりと対策しなければなりません。

金融業界は、いわゆる「お金のプロ」の業界です。入社後は、経済、投資、融資など、お金にかかわるさまざまな専門知識を学ぶことが必須になります。優秀な人が採用される傾向にあり、選考対策はしっかりとおこなわなければなりません。

金融の仕事は希少性の高さや専門知識が必要な点からかっこいいと感じる人も多いです。以下の記事では同じようなかっこいい職業25選をまとめているので、併せて参考にしてみてください。

あなたと金融業界のマッチ度を診断しよう

就活では、自分に合った業界・職種が見つからず悩むことも多いでしょう。

そんな時は「業界&職種マッチ度診断」が役に立ちます。簡単な質問に答えるだけで、あなた気になっている業界・職種との相性がわかります。

自分が目指す業界や職種を理解して、自信を持って就活を進めましょう。

金融業界の動向

金融業界の動向

- 業務やサービスの機械化・自動化が進んでいる

- マイナス金利政策により資金運用が難しくなっている

- 今後は海外進出が積極的になる

金融業界の現状を理解したところで、「今後も安定しているのかな」などと、将来の動向が気になる人も多いと思います。

ここからは、金融業界の現状や今後の動きを解説していくので、より理解を深めていきましょう。

ほんの少し前まで、大きな変化もなく安定したお堅い業界というイメージがありましたが、金融業界はFintechを始め、まさにDX化の波の中で大きな転換期にあるということに注意してください。

業務やサービスの機械化・自動化が進んでいる

金融業界ではFintechという動きが加速しており、サービスが機械化・自動化によってより便利になっています。Fintechとは、金融業界にテクノロジーを取り入れる動きのことです。

Fintech

金融(Finance)と技術(Technology)を組み合わせた造語で、金融サービスと情報技術を結びつけたさまざまな変化

たとえば、銀行業界では、印鑑票といった帳票の読み取りを自動でおこなったり、不正を検知するシステムの導入をしています。また保険業界では、顧客に支払う保険金の見積もりをAI(人工知能)がおこなう動きも出てきています。カード会社では、決済や送金などは機械により自動でおこなわれる仕組みが、もはや一般的となっています。

このように、金融業界では業務やサービスの機械化、自動化がおこなわれています。

そのような動きに併せて、AI(人工知能)に置き換えられる仕事の多い一般職の採用を廃止したり、社内で一般職の人が営業などの仕事を割り当てられるといった動きが出ています。

マイナス金利政策により資金運用が難しくなっている

政府は2016年頃からマイナス金利政策を取り入れており、その影響で金融機関は資金運用が難しくなっています。

マイナス金利政策

民間の金融機関が中央銀行(日本では日銀)に預けている預金金利を、マイナスにする政策

金融機関が資金を預け入れる際、預金先は日本銀行となります。金利がプラスであれば、利子がついた額で預金を引き出すことができます。ところがマイナス金利政策がおこなわれると、金利がマイナスとなることから、預金を引き出す際、かえって利息を支払わなければならなくなります。

これは政府が、金融機関の預金を抑制し、民間企業や家庭への貸出などを促し、経済を活性化させようとした政策です。この政策により、金融機関は貸出を積極的におこなうようになりましたが、その分顧客に貸し出す際の金利が下がり、利潤が出にくくなりました。その結果資金運用が難しくなり、業績にも大きく影響が出ています。

たとえば2020年~2021年の業績として、金融業界全体として前年比約6%業績が悪化しています。業界の成績が下がった要因は、新型コロナウィルス感染症の影響など、ほかにもさまざまな要因が考えられますが、マイナス金利政策も1つの原因となっています。

マイナス金利政策によって、たとえば銀行は、企業などに融資して金利収入を増やす必要性が高まっています。

ただ、融資先は限られており、投資資金を回収できないことも少なくありません。また、保険業の積立型商品なども利率低下によりメリットが薄れ、販売停止になっています。

今後は海外進出が積極的になる

大手企業では海外企業とのM&Aや海外市場への参入など、海外進出が積極的なところも多いです。しかし、金融業界全体で見るとまだまだ消極的な企業もあります。

野村総合研究所の我が国金融業の国際競争力強化に関する調査研究によると、金融業界の海外売上高比率が40%以上の企業は、4割弱にとどまっています。

しかし、銀行や保険業界などは特に、国内市場が飽和していることから、今後業績を伸ばそうと海外進出に力を入れることが見込まれます。

また、海外進出を目指すに伴い、ビジネスレベルの英語を使える人材を求める動きが増すことも予測できます。

就活で英語力をアピールしたい人は、こちらの記事で求められるレベルやアピール方法を解説しているので参考にしてください。

国際学部が活躍できる業界の一つに、金融業界が挙げられます。国際学部の就活のコツについて次の記事で解説しています。気になる人はチェックしてみてくださいね。

金融業界の特徴や動向について理解できた人の中で、金融で「年収1000万円を目指したい」と思っている人は次の記事をぜひチェックしてみましょう。

プロのアドバイザーならこうアドバイス!金融業界を目指す人は5つの内容を押さえておこう

金融業界を志望する学生が押さえるべきは、まずAIや自律型エージェントの導入による業務自動化の急速な進展です。

窓口業務だけでなく、与信判断や投資助言、コールセンター業務でも機械化が進み、デジタルリテラシーとともに、高度な提案力やコミュニケーション力が一層求められています。

次に、2024年に日本銀行がマイナス金利政策を解除し政策金利が引き上げられたことで、従来の利ざや収益は部分的に回復しましたが、保険や資産運用、コンサルティングなど非金利収益へのシフトやビジネスモデル変革の必要性は依然続いている状態であることも、押さえておきましょう。

また、海外進出については大手金融機関が新興国市場を中心に展開を拡大していますが、同時に規制や地政学リスクへの対応も重要な課題です。

加えて、ESG投資やサステナブルファイナンスが世界的に拡大しており、企業のESG評価の高度化やグリーンフィンテックの活用が進んでいることも重要なポイントとなります。

そして、中央銀行デジタル通貨(CBDC)や暗号資産に関しては、一部で本格運用や規制整備が進み、送金・決済などの金融サービスの形態が変革期を迎えています。

現状と将来性の2つの視点から金融業界をとらえることが選考突破につながる

このように、金融業界では単なる商品知識にとどまらず、「デジタル化」、「持続可能性」、「グローバル展開」に加えて、「リスク管理」、「規制対応」の視点も欠かせません。

幅広い知識と最新トレンドへの感度を持つことが、今後の金融人材に求められる姿勢です。

まずは金融業界に適性があるか診断しましょう

就活を成功させるためには、自分に合う職業・合わない職業を早めに知ることが不可欠です。しかし、それがわからずに悩む人も多いでしょう。

そんな人に活用してほしいのが「適職診断」です。簡単な質問に答えるだけで、あなたに合う職業・合わない職業を特定できます。

早いうちに自分に合う職業・合わない職業を知って、就活を成功させましょう。

金融業界の将来性や求められる力についてキャリアコンサルタントが解説!

ここまで解説してきたように、金融業界は将来性のある業界であり、就活生からも非常に人気です。ただ、なかには金融業界の将来性についてピンときていない学生もいるでしょう。

そんな人に向けて、ここからはキャリアコンサルタントに金融業界の将来性についてより詳しく聞いてみます。キャリアのプロによる解説をチェックして、金融業界の今後をより詳細に分析してみましょう。

また、そんな人気の金融業界で内定を勝ち取るための方法も併せて解説してもらいます。金融業界の今後や将来性だけでなく、その変化に伴って変わっている「求められるスキル」も押さえ、スムーズに就活を進めていきましょう。

プロのアドバイザーはこう分析!金融業界は金融×ITの分野が拡大していく見込みである

これまで「金融業界は安定している」と言われてきました。以前は少し大きな駅であれば、駅前のあちこちに、銀行や証券会社の店舗がありました。しかし、インターネットの普及により、店舗の統合や再編が進み、店舗を持たない銀行や証券会社も増えてきています。

こうした背景から、従来のように、顧客と実際に会ってやりとりをする窓口業務などの割合は減っていくと予想できるでしょう。

一方、Fintechと呼ばれる分野の成長が著しく、QRコード決済やブロックチェーンを用いた仮想通貨取引、AIによる投資のアドバイス、クラウドでの家計簿アプリなどの金融とIT技術における分野が今後拡大していくと見ています。

新しい技術を常に学びながら取り入れていくことのできる柔軟性が今後ますます求められていくでしょう。

企業ごとに注力する取り組みは異なる! 志望企業の取り組みを理解しよう

加えて、ESG投資や地方創生、ベンチャーキャピタルによるスタートアップ支援などにも力を入れています。

また投資信託の企業の中には、株価の変動などによりいち早くyoutubeで発信をおこなうなど、対面以外での顧客との接点に力を入れている企業も増えてきているのです。

金融業界といってもさまざま! どんな業種があるかチェックしよう

金融業界とは、広くお金を取り扱う企業のことを指すと解説しました。つまり、さまざまな業種があり、業務内容などはまったく異なります。

そこで、より理解を深めるためには、それぞれの業種についての理解をすることが大切です。

ここからは、金融業界の業種別に特徴や業務内容を解説するので、しっかりチェックしてくださいね。

①銀行

銀行の仕事内容

顧客から預かった預金を利用し、顧客に利子付きで貸し出す

金融業界と聞いて最もイメージする人が多いのは、銀行ではないでしょうか。銀行は業績が悪化している傾向にあり、預金業務や為替といった、銀行の主な業務について、回復が厳しい状況にあります。

採用活動も縮小していて、2023年にはメガバンクの新卒採用計画数は、5年前と比較し3分の1程度となりました。

銀行業界は、さらに以下4つに分類することができます。

銀行の4つの種類

- メガバンク

巨額の収益を持つ銀行のこと。統合や合併で誕生した巨大銀行を指すこともある。大企業への融資や海外進出を積極的におこなっている - 地方銀行

地域振興を主な目的として融資活動などをおこなう銀行。地方で有力な企業や地方の中小企業を中心に融資をおこなう - 信用金庫

各地域の経済活性化を目的とした銀行であり、顧客は地方の中小企業や個人となっている。顧客から集めた資金をもとに融資をおこなう。企業の利益ではなく会員や地域社会の利益が優先される - 信託銀行

「銀行業務」「信託業務」「併営業務」の3つの業務をおこなっている銀行のこと。銀行業務とは預金や貸付などを指し、信託業務とは個人や企業から財産を預かり管理・運用する業務。併営業務とは遺言の保管や遺言執行などの相続関連業務や不動産売買の仲介、企業の株主の名簿管理をおこなう

銀行は、国の経済になくてはならないインフラ的役割があるともいえます。大きな金額が動く取引を扱えることが醍醐味であり、やりがいがあるのと同時に、取引の信用を担保するために苦労をすることも多いです。

- 「銀行は安泰」というイメージがありましたが、今後は経営難に陥るリスクもあると聞きました……。ずばりキャリアアドバイザーの目線から、就職におすすめできる業種と言えますか?

長期的な視点を踏まえれば銀行はおすすめ

人の命やお金に関連する銀行の仕事は、これから先も需要がなくなることはまずありません。銀行業務の中でも窓口業務などは縮小していくと思いますが、融資部門など企業への融資や経営サポートなどの仕事は重要度がさらに増します。

銀行に就職すると、投資などのお金に関する知識はもちろん、営業活動や企業への融資資金回収のための経営サポート業務などからたくさん知見を得られます。

銀行はノルマがきつく出世などは厳しくなっていますが、将来的にコンサルタントなどほかの業種に転職を考えるならば、学べることは多い業種です。

銀行に就職したい人は以下の記事・よくある質問へのプロの回答を参考にしてください。仕事内容や向いている人の特徴をはじめ、就活でよくある疑問を詳しく解説しています。

記事

銀行への就職は勝ち組

銀行に就職したら勝ち組って本当? 将来性や向いている人の特徴

関連Q&A

銀行で働くには

銀行で働くにはどうすれば良いですか。

銀行の就職難易度

銀行への就職の難易度はどれくらいですか?

信用金庫を志望している人は以下の記事を参考にしてください。志望動機の書き方をまとめています

こちらのQ&Aではキャリアコンサルタントが信用金庫の将来性について回答しています。信用金庫に興味がある人は参考にしてみてください。

こちらのQ&Aでは銀行員の将来性や課題、やりがいなどに関する疑問に対してについてキャリアコンサルタントが回答しています。将来性が気になる人は参考にしてみてください。

将来性

銀行員の仕事は将来なくならないですか?

課題

銀行の課題とは何でしょうか?

やりがい

銀行員のやりがいについて具体的に教えてください。

あなたが受けない方がいい職業を確認しよう!

就活では自分のやりたいことはもちろん、そのなかで適性ある仕事を選ぶ事が大事です。適性が低い仕事に就職すると、イメージとのギャップから早期退職に繋がってしまうリスクが高く、適職の理解が重要です。

そこで活用したいのが「適職診断」です。質問に答えるだけで、あなたの強みや性格を分析し、適性が高い職業・低い職業を診断できます。

まずは強みを理解し、自分がどの職業で活躍できるか診断してみましょう。

・楽しく働ける仕事がわからない人

・時間をかけずに自己分析をしたい人

②証券

証券会社の仕事内容

投資家が株式や投資信託を購入する際の仲介をおこない、その際の仲介手数料を受領することが主なビジネスモデル

証券会社には、対面で仲介取引をおこなう企業と、ネット上で仲介取引をおこなうオンラインのものがあります。

証券会社は、株式や投資信託を購入する際の仲介をおこなう「ブローカー業務」と呼ばれる業務に加え、「ディーラー業務」という自社の資金で株式などを購入し運用する仕事があります。

また、仲介にも種類があり、おもに以下2つのパターンがあります。

仲介の種類

- セリング業務:新たに発行された株式を一時的に預かり、購入者を探して売る業務

- アンダーライティング業務:企業から株式を買い取って購入者を探して広く販売する業務

セリング業務は、株や債権が売れ残っても証券会社が買い取る必要はないことから、証券会社にとってリスクが少ないものとなります。しかしその分、手数料はアンダーライティングに比べて安価になります。

証券業界の大手企業(2022年3月時点)

証券会社の仕事は、顧客の投資に対するリターンを創り出すことにやりがいを感じられると言えますが、投資にはリスクがつきものであるため、プレッシャーはかなり大きいです。

証券会社についてより深く知りたい人は、以下の記事をチェックしてみてください。就活や証券の大手企業について、キャリアコンサルタントの意見を交えて解説しています。

証券会社への就職

証券会社の就職に必須な3つの対策|就活のプロが働き方の実態も解説

証券会社の大手

証券会社の大手5社を徹底比較! メリットや選び方をプロが解説

また、証券会社に関するよくある質問に関しては以下にまとめています。キャリアコンサルタントの回答を参考に、自身の不安なポイントを解消しておきましょう。

就職難易度

証券会社の就職難易度はどれくらいですか?

志望理由

証券会社を志望する理由、どうすれば説得力が増しますか?

30代での転職

30代で証券会社に転職できますか?

③保険

保険会社の仕事内容

加入者から集めた資金をもとに、加入者が病気になったり死亡したり、損害を被ったりした際に、経済的な補助として損害額を支払う

保険会社は、人の生死などを取り扱う生命保険会社と、物の損害を補償する損害保険会社の2種類に分かれています。なお、ケガや病気をした際の通院費や入院費などを支払う第三分野保険と呼ばれる商品は、生命保険会社、損害保険会社いずれでも販売することができます。

生命保険とは

死亡した際や、病気になったとき、親の介護をする必要があるとき、病気やケガなどで働けなくなったときなど人にかかわる損失を補償する保険

損害保険とは

自動車事故を起こしたとき、火事になったとき、サイバー攻撃を受けたときなど、物品に関する損失を補償する保険

生命保険業界の大手企業(2022年3月時点)

損害保険業界の大手企業(2022年3月時点)

- 保険会社に興味があるものの、生命保険会社を選ぶべきか損害保険会社を選ぶべきか悩みます……。何を基準に決めれば良いでしょうか?

人の人生にとことん向き合うか、あらゆる困りごとを支援するか

生命保険はその名の通り「人の生命に関する保険」、損害保険は「物が損害を受けた時に補償してくれる保険」です。

保険の特徴から考えてみると、生命保険業界は新しい商品を生み出すというよりも、商品を通じて人の一生涯のライフプランにかかわり助言していく魅力があります。

損害保険業界は、時代に即して商品の対象が変わっているので、常識にとらわれず、常に自分自身の考えを持って世の中を眺めること、新しい技術に目をつけて新しい商品を考案する必要があります。

他の業界の情報や流行に感度が高いことが必要です。

金融の中でも、保険業界についてより詳しく知りたい人は以下の記事を参考にしてください。まとめているよくある質問へのプロの回答とともにチェックすれば、不安なく選考に望めます。

記事

保険業界の動向・職種・大手5社比較を大公開! リアルな実態とは?

Q&A

保険営業

保険営業の仕事を続けられる人の特徴が知りたいです。

損害保険営業はやめとけ

損害保険営業はやめとけと言われているのはなぜですか?

保険業界の将来

保険業界って将来的になくなるって本当ですか?

所要時間はたったの3分!

受けない方がいい職業を診断しよう

就活で大切なのは、自分の職務適性を知ることです。「適職診断」では、あなたの性格や価値観を踏まえて、適性が高い職業・低い職業を診断します。

就職後のミスマッチを避けたい人は、適職診断で自分に合う職種・合わない職業を見つけましょう。

- 自分に合う職業がわからない人

- 入社後のミスマッチを避けたい人

- 自分の強みを活かせる職業を知りたい人

④クレジットカード

クレジットカード会社の仕事内容

カードを使用すれば現金代わりに決済できるというサービスを提供する

クレジットカード会社は、カード利用者からは会員費や分割払いなどの手数料をもらい、加盟店からはカードが利用されるごとに一定の手数料をもらっています。

カード会社ごとにポイント還元率や付帯する特典などを工夫し差別化しています。保険会社と提携して、サービスの1つとしてケガをしたときの損害を補填する保険を付帯していることもあります。

大手企業を除き、カード事業のみをおこなっている企業は少なく、副次的な事業として取り扱われているケースが多々あります。

昨今では「〇〇Pay」などと呼ばれるQR決済も一般的になっていますが、クレジットカード会社にとっては脅威の存在であり、その影響を受け業績が伸び悩む企業もあります。

クレジットカード会社の大手企業(2022年3月時点)

クレジットカード会社は今後、オンライン決済業者との提携なども含めて新しい事業展開の加速が予測されます。

業界の新しい形を作っていく点でやりがいが期待できるのと同時に、新しいことを考え出さなければならないという大きな重圧がかかる仕事となる可能性もあります。

⑤信販

信販会社の仕事内容

クレジットカード、ローンの引受、銀行の融資に対する保証業務、商品の代金立て替えなどの信用取引をおこなう

信販会社の事業内容はクレジットカード会社ににていますが、クレジットカード会社よりも幅広い信用取引をおこなっています。

「返済能力がある」と判断できる利用者を相手に、ローンなどの引受をおこない、その分利息を利用者からもらうというビジネスモデルになっています。

信販会社として独立している企業もあれば、銀行やクレジットカード会社が信販業務もおこなっているというケースもあります。

信販会社の大手企業(2022年3月時点)

⑥政府系金融機関

政府系金融機関の仕事内容

経済発展や中小企業の経済活動を支援するため、政府によって設立された銀行。仕事内容は一般の銀行と同様だが、主な顧客は中小企業や地域の企業となる

政府系金融機関は、日本政策金融公庫、日本政策投資銀行、国際協力銀行、商工組合中央金庫の5つがあります。これらは日本の経済を発展させるためにそれぞれ目的を持って設立されたものです。具体的には以下の特徴があります。

政府系金融機関の種類

- 日本政策金融公庫

「国民生活事業」「農林水産事業」「中小企業事業」を中心におこなっている。国民生活事業は、資金力を活かして小規模事業者や企業創業の支援、教育ローンなどを取り扱う。農林水産事業は、農林水産業者に対して融資や経営改善の支援をおこなう。中小企業事業はコンサルティングや海外支援をする。 - 日本政策投資銀行

出資と融資を一体的に提供し、資金供給の円滑化などを目指している。日本に、経済危機など金融秩序の混乱が起こった際に、政府が指定した金融機関に資金を提供し、安定化を図る。 - 国際協力銀行

日本政府が全額出資しており、海外資源の開発や、国際金融秩序が乱れた際の安定化、地球環境保全を目的とした海外事業の支援をおこなう。 - 商工組合中央金庫

主に中小企業の支援をおこなう。ほかの政府系金融機関は融資に特化しているが、商工組合中金金庫は預金の受け入れや債権の発行など幅広い銀行業務をおこなっている。

政府系金融機関では、安定性やステータス、スケールの大きい仕事、公的な役割にやりがいをもって働く人が多いようです。「働きやすい職場環境づくり」に積極的に取り組んでいる会社もあります。

ESで悩んだら就活準備プロンプト集がおすすめ!

『就活準備をもっと効率よく進めたい...!』と思っていませんか?「就活準備プロンプト集」は、生成AIを活用して自己PRや志望動機をスムーズに作成できるサポートツールです。

簡単な入力でプロが使うような回答例が出せるため、悩まずに就活準備を進められます。生成AIを活用して効率良く就活準備を進めたい人におすすめです。

- 自己PR、ガクチカ、志望動機作成プロンプト

- チャットを使用した、模擬面接プロンプト

- 自己PRで使える強み診断プロンプト

⑦不動産金融

不動産金融の仕事内容

不動産分野と金融分野を融合した業界であり、土地などを有価証券に換えて資金を調達する「不動産証券化」や、不動産を持っていることで利益を得たり、不動産価値の上昇により利益を得たりする「不動産投資」をおこなう

不動産金融は、土地や建物を担保にして融資したり、証券化して運用し、利益を得るといったビジネスモデルになっています。不動産が元手になるため、巨額の資金を動かすことになります。

投資会社などから中途採用として入るケースが多いです。

⑧リース

リース会社の仕事内容

設備や器具などを顧客に長期的に貸し出すサービスであり、貸し出す際に「リース料」を受け取り利益を上げている

リース会社は、主に企業に、長期的に物を貸し出す企業です。「なぜ金融業界に含まれるのだろう」と疑問に思う人もいるかもしれませんが、リースを利用することで財務上のメリットをもたらすことができるため金融業界の1つと捉えることができます。

企業が設備投資をする際は、企業の資金でまかなう他、銀行から設備投資資金を借りることが多いです。しかし、設備投資資金には上限があるため、リースを利用することで財務上の余裕を生み出し、その他の設備投資に回しているといったことがあります。

リースには、契約時に決めた期間は借り続けなければならない「ファイナンス・リース」と、必要な期間に限り利用可能な「オペレーティング・リース」があります。

リース業界の大手企業(2022年3月時点)

リース業界に興味がある人はこちらの記事も参考にしてみてください。リース業界のビジネスモデルや志望動機の書き方をまとめています。

⑨アセットマネジメント

アセットマネジメント業界の仕事内容

個人や機関投資家の資産を運用したり、管理する

株式の運用は、投資家が個人的におこなうこともできますが、利益を上げるにはマクロ分析や企業研究などが必要であり、個人の力では限界があります。そこで、投資信託といい、プロに任せて運用する商品があります。この運用をしているのがアセットマネジメント業界です。投資信託の購入手数料や、運用費用から利益を上げています。

また、投資顧問といい、投資家に対して運用のアドバイスをするサービスもおこなっています。これは、このサービスの会員費や成功報酬から利益を得るビジネスモデルとなっています。

証券会社との区別が付かない人もいるかもしれませんが、アセットマネジメントが運用した投資信託を、証券会社が仲介人となって販売する、といった関係性です。

アセットマネジメント業界の大手企業

(2022年3月時点)

個人および法人の資産管理をおこなうのがアセットマネジメント会社の役割ですが、数年前までは外資系を中心に中途採用が多い業界でした。

最近は国内企業が積極的に新卒を採用し始めており、業界の性質上、チームワークで動ける人材が必要とされます。

⑩ベンチャーキャピタル

ベンチャーキャピタルの仕事内容

未上場のベンチャー企業の株式を取得し、将来的にその企業が上場した際に株式を売り、値上がり益の獲得を目指す投資会社や投資ファンド。上場を果たせないベンチャー企業もあるため、ハイリスク・ハイリターンの事業となる

創業してから間もないアーリーフェーズのベンチャー企業は、十分な担保がないため、銀行から融資してもらえないことが多いです。そこで、そのようなベンチャー企業を助けるのがベンチャーキャピタルです。

今後の可能性などを踏まえて信頼性を判断し、出資することになります。融資と異なり返済を義務づけることはできないものとなります。

ベンチャーキャピタルの担当者は取締役会などにも出席し、ベンチャー企業の経営陣に対して指導などをおこなうこともあります。

ベンチャーキャピタルの大手企業(2022年3月時点)

プロのアドバイザーはこう分析!特に注目すべきはアセットマネジメントとベンチャーキャピタル

金融業界の状況や、新卒として就職して学べることが多いという観点では、「アセットマネジメント」や「ベンチャーキャピタル」に注目すると良いかと思います。

アセットマネジメントは、株式や債権、不動産などさまざまな投資商品を扱い、顧客の利益最大化を追求するという立場です。安定的に利益を出し続けるためには、世界の市場情報に精通する必要があり、その値動きを予測するなどマーケット感覚を養う必要もあります。

実際にトレーディングをおこなう立場にいる人は少ないですが、アセットマネジメントに関連する経験を積むことで、他の金融業界以上にマーケットについて詳しくなれます。

2業界では特にさまざまなスキルや経験を積むことが可能

ベンチャーキャピタルは、スタートアップなどに融資する立場です。未上場企業に投資してその成長をサポートすることで事業を拡大させ、上場などに至った際に多くの利益を得ることを目的としています。

ベンチャーキャピタルでは、資金調達や将来性のある企業を見抜く力はもちろん、事業をサポートして成長させる力が必要です。そのため、新卒でいきなり活躍は難しい業種ですが、融資から企業経営までさまざまな経験とスキルを磨くことができるでしょう。

働くイメージを持とう! 金融業界の職種

金融業界の職種

一口に金融業界と言っても、さまざまな企業があることが理解できたのではないかと思いますが、企業の中でもさまざまな職種があり、職種ごとの仕事内容についても理解することが不可欠です。

金融業界の中には、職種別採用をおこなっているところも多いです。また、そうでなくても新卒が配属されやすい職種の仕事内容は理解しておく必要があります。

具体的なイメージを持てるよう、金融業界の職種についてもしっかり確認しておきましょう。

①営業職

営業職は、他の業界と同様、顧客に金融商品を販売する仕事を担います。新規契約を締結する場合もあれば、契約が満期を迎えた際に更新する手続きをおこなう仕事もあります。新卒が配属されることの多い部署です。

基本的には企業の社員が直接顧客に販売するスタイルである、「直接営業」をおこないます。しかし、保険業界など、企業の社員は販売せず、委託契約した代理店などに販売してもらう「間接営業」という営業スタイルをとっているところもあります。

たとえば、自動車保険は自動車を販売する会社に、自動車とセットで売ってもらうといったような形です。間接営業をする場合は、企業の営業社員は代理店がしっかりと商品を販売できるよう教育をしたり、契約締結までの管理をおこなったりします。

営業職の選考を受ける人はこちらの記事がおすすめです。志望動機の書き方を解説しています。

逆に「営業に向いてないかも……」と感じる人はこちらの記事を参考にしてください。チェックリストをもとに適性を判断できますよ。

企業向け営業

金融業界の営業職は、企業向けの営業担当と個人向けの営業担当に分かれています。

企業向け営業はホールセールとも言い、大企業や機関投資家、公共機関などの顧客を対象に営業活動をおこないます。

企業に融資したり、資金を運用したり、企業に経営についてのアドバイスなどをおこなったりすることもあります。企業相手の営業なので、取り扱う額は大きく、社内からのプレッシャーやミスが許されないという責任を感じる反面、やりがいも大きいです。

また、場合によっては海外企業とやりとりをする必要もあります。そのため、海外市場や国外の商品についてもしっかりと理解しなければなりません。

個人向け営業

個人向け営業はリテール営業とも言われ、個人や中小企業などを相手に営業をするものとなります。

企業営業よりも個人の意思や関係性に左右されやすく、普段からしっかりとコミュニケーションを取り、関係を築く必要があります。

加えて、金融商品への理解が浅い顧客が多いため、丁寧にわかりやすく説明することも大切です。

個人のニーズに合った商品を提供できるため、感謝されたり、「顧客の役に立つことができた」と実感し達成感を味わうことができます。

- ぼんやり「営業職が良いな」と感じていたものの、法人向け営業と個人向け営業どちらを選ぶべきかわかりません。選ぶポイントはありますか?

大規模な仕事なら法人営業、人に寄り添うなら個人営業

大きな資金や取引をあつかう仕事がしたい場合は、まずは法人営業を希望してみると良いです。法人営業の場合は、取引相手の金融に関する専門知識が高い場合も多いため、取引の流れやリスクについて専門的な勉強をしておく必要があります。

一方、扱う金額の大きさよりも、個人や中小企業の方向性を決めることに興味がある場合は、個人営業が向いているといえます。

個人や中小企業の経営者を対象とした個人向け営業の場合、自分という人間を気に入ってもらえなければ取引をしてもらうことは難しいため、まずはその相手との信頼関係を一から作ることが大切です。

個人をターゲットにした営業である「リテール営業」に興味がある人は以下の記事を参考にしてみてください。仕事内容や向いている人の特徴など詳しくまとめています。

②事務職

事務職は、金融事務とも呼ばれ窓口や受付、電話やメールでの顧客対応といった業務から、社内で必要な文書やデータの作成や備品の管理など、社内のサポート役として仕事をすることになります。

営業事務と言い、営業職が締結した契約の書類を作成したり、社内の統括部署に申請をするといった業務もあります。

金融業界の事務職は単純作業だけでなく、資産運用、為替、各種金融商品などについての専門知識が必要となります。そのため、継続的に勉強をし続ける必要があります。

- AI化などを踏まえ、事務職を廃止する動きもあると聞きました。しかし事務職以外やりたくないです。今後も事務職に需要があり続ける金融業界の業種はありますか?

事務職単体では需要が低下するため専門知識も学ぶことが大切

金融業界に限らず、RPAの導入なども進んでいくため、事務職単体としての需要はかなり減っていきます。事務職にもさまざまな働き方がありはしますが、需要があり続ける業種はないといえます。

また、事務職自体の求人倍率が高いので、就職や転職のハードルが上がり続けています。

企業からは、変化に対応する力も求められます。事務職としての業務遂行能力以外にも、経理や労務に詳しい人事など、他の職種のスキルを磨くことで需要の高い人材となることはありますよ。

事務職以外の仕事が嫌な理由や、具体的にやりたくない仕事を抽出したうえで、各業種の事務職の業務内容について調べることから始めてみましょう。

事務職を志望する場合、志望動機の書き方はこちらの記事で解説しているので参考にしてくださいね。

③専門職

金融業界には、高度な知識を取り扱う専門職があります。金融業界はお金を取り扱う商品であり、経済学、統計学、場合によっては地学の情報などを踏まえた複雑な計算が必要となることがあります。

そのような計算をする仕事は、ここで解説する専門職がおこないます。専門職は希少価値が高い分、好待遇を受けられることも多く、興味のある人は挑戦してみてくださいね。

ファイナンシャルプランナー

フィナンシャルプランナーとは

家計にかかわる金融、税制、不動産、住宅ローン、保険、教育資金、年金制度などについての助言をおこなう資格を持つ人

ファイナンシャルプランナーは、日本FP協会が運営する国家資格を保持する人のことす。

ファイナンシャルプランナーとしてフリーランスで活動する人もいますが、営業職がファイナンシャルプランナーの資格を取得し、顧客への提案に役立てるというケースも多いです。特に銀行、保険会社、証券会社などの営業職は取得している人が多く、企業によってはファイナンシャルプランナーの資格の取得が義務付けられていることもあります。

ファイナンシャルプランナー2級以上でようやく金融業界の基礎知識を持っているとみなされる傾向があります。

プライベートバンカー

プライベートバンカーとは

企業の経営者などを顧客とし、専属担当者として資産状況や運用についての悩みにアドバイスをする人

プライベートバンカーは「プライベート」の名の通り、顧客の資産状況など、他人には相談できない悩みについてアドバイスをするデリケートな仕事となっています。顧客になるのは富裕層が多いです。

信頼関係ができているプライベートバンカーは、顧客から資産運用を任せてもらえたり、それに対する感謝を直接述べてもらえたりと、特にやりがいを感じられます。

プライベートバンカーは、プライベートバンクサービスを提供する企業で働くことになります。たとえば大手証券会社やメガバンクなどが挙げられます。

プライベートバンカーになるために必要な資格はありませんが、志望する場合はプライベートバンカー資格を持っていると有利になることがあります。

証券アナリスト

証券アナリストとは

企業の価値を分析したり経済状況を調査する人

証券アナリストは財務状況や業績状況のデータをもとに企業の分析をおこない、これを「銘柄分析」と言います。個々の企業を調査し、投資するにふさわしいかを判断する仕事をおこないます。数学的に分析することに加え、企業の決算説明会などに参加するなど、自ら足を運び情報収集することもあります。

証券アナリストは、証券会社やアセットマネジメント会社で働くことが一般的です。証券アナリストになるために必須の資格はありませんが、CMA(日本証券アナリスト協会認定アナリスト)を取得することで業務で必要な知識を得ることができます。

証券アナリストは、金融機関以外にも一般企業の財務、経営企画、IT、広報などの部門や公認会計士としても活躍しています。

執筆したレポートが世の中に発信され、そのインパクトでマーケットが動くとやりがいを感じることができます。

ファンドマネージャー

ファンドマネージャーとは

投資信託の運用を指揮する専門家であり、投資信託会社などでアナリストやエコノミスト、市場の売買をおこなうディーラーなどとファンドの運用をおこなう人

ファンドマネージャーは、投資信託の運用について、ほかの専門職からの分析結果を集め、運用方針を決定する役目を担います。

取引市場が開く前にさまざまな情報を集め、運用についての計画を立てなければならないため、早朝から仕事が始まることも特徴です。アナリストやエコノミストなどとミーティングを開き、投資銘柄を決定します。また、投資家にファンドの状況を報告することも重要な仕事の1つです。

ファンドマネージャーになるために必須の資格もありませんが、CMA(日本証券アナリスト協会認定アナリスト)を取得すると業務に関連する知識を得られます。

ディーラー

ディーラーとは

自社の資金を元手に、為替取引などをおこない利益を追求する人

ディーラーは、主に保険会社や証券会社、銀行などに所属し、為替、債権、株式などの取引をおこない自社に利益を還元する必要があります。

終日ディーリングルームと呼ばれる、為替などの取引専用の部屋に入り、売買をおこないます。

莫大な利益を上げられるなど、華やかなイメージがあり、就活生からも人気がありますが、一方で取引の失敗が続くと配置転換や、最悪の場合失職することもあります。常に大きなプレッシャーの中で働くことになります。

ディーラーになるために必要な資格もありませんが、日々企業や日本の経済状況を勉強することが必要となります。

トレーダー

トレーダーとは

機関投資家といった大口顧客の注文を受け、株や債券などの売買取引をおこなう人

トレーダーは、顧客やファンドマネージャーの指示を受けて、株や債権などの取引をおこなう職種です。取引をするという点ではディーラーと似ていますが、以下のような違いがあります。

トレーダーとディーラーの違い

- ディーラー:自分の意思で取引をするのが一般的

- トレーダー:顧客と企業の仲介役として取引をおこなうのが一般的

トレーダーは、外資系の証券会社で活躍する場所があることが多いです。

トレーダーはただ仲介するのではなく、時には顧客が最適な選択ができるようアドバイスをすることもあります。チームワークやコミュニケーション能力、サポートする力などが必要となります。

トレーダーとして仕事をするのであれば、最低限一種外務員資格を取得しなければなりません。

トレーダーは相場の状況を見ながら決められた取引をおこないます。値動きに一喜一憂することなく感情をコントロールできる能力が求められます。相場の状況によっては、素早く顧客のためにアドバイスができるコミュニケーション力も必要になります。

エコノミスト

エコノミストとは

金利や為替、金融市場全体など、規模の大きい経済動向を調査する人

エコノミストは、証券会社や、シンクタンク、教育機関などで経済状況を調査し分析するといった仕事内容があります。

分析結果は、証券会社での投資戦略や、大学など教育機関での研究対象とすることがあります。

国内のみならず国外の調査をおこない、場合によってはメディアで研究結果を発表するケースもあり、影響力の大きい仕事となっています。

エコノミストになるために特別な資格は必要ありませんが、統計学や経済学の知識をつけておかなければ仕事にならないため注意してください。

アクチュアリー

アクチュアリーとは

保険料率などを用いて生命保険や損害保険の保険料や保険金額を決定する人

アクチュアリーは専門職の中でも特に仕事が難関な職種です。生命保険会社や損害保険会社に勤務し、数理の高度な知識を用いて仕事をします。これにより、商品の保険料や保険金額を決定したり、収支状況を評価したりします。

アクチュアリ―になるには、日本アクチュアリー会のアクチュアリー資格試験に合格する必要がありますが、正会員になるまでに必要な勉強期間は8年と言われています。資格取得後も、それを業務に活かせるよう継続的に勉強する必要があります。

④バックオフィス系職種

多くの企業に共通してありますが、金融業界にもバックオフィス系の職種があります。たとえば、以下の職種です。

バックオフィス系の職種

- 総務

備品や会社施設を、社員が気持ちよく過ごせるよう管理したり、福利厚生の整備をおこなったり、各種書類の作成など、会社全体の幅広い業務に携わる - 労務

社員の勤務時間の管理や、給与の計算、保険契約手続きなど、労働者にかかわる仕事をおこなう - 人事

新入社員や中途社員の採用活動や、社員の教育、昇進や降格の決定をおこなう - 法務

契約書の作成や確認、取引の妥当性、特許や著作権の管理など法律にかかわる仕事を広くおこなう - 財務

決算期には、貸借対照表や損益計算書などの財務諸表を作成し、通常は請求書の発行や、給与計算、税務申告などをおこなう - 経理

日々の売上管理や給与の管理、計算、税金の計算や決算書の作成をおこなう。財務との違いは、経理は企業が使用した資金を管理するのに対し、財務は主に今後企業が使う資金を管理する点

加えて、金融業界には商品の開発や改定をおこなう商品部や、契約の社内計上システムを整える営業事務部といった部門もあります。

- バックオフィス系の職種につきたいのですが、新卒で配属されるケースは少ないと聞きました。新卒で配属されるにはどうすればいいですか?

活かせる能力や熱意をアピールすることが大切

自分が望むバックオフィス系の職種を明確にしたうえで、その業務を遂行できる能力や、やる気があることをアピールすることが重要です。

バックオフィス業務には、人事や経理、法務、一般事務、総務などさまざまなものがあります。バックオフィス系の職種全部が、新卒が配属されにくいとは限りません。

一般事務だけでなく、人事や総務などに配属されることもあります。

ただし、法律系の知識がない中で法務部に行くのは難しいなど、あまりにも専攻と乖離したバックオフィス業務に配属されるのは難しいです。

そのため、専攻はもちろんその業務の関連資格を取得するなど、自分がその職種に就くために実際に行動したうえで、そのことをアピールすることが重要です。

プロのアドバイザーならこうアドバイス!職種選びでは自己分析から自分とのマッチ度を明確にすべし

この業界の職種は専門的で、特徴的である場合も多いので自分との相性確認が大切です。職種を選ぶ際は「働き方・仕事内容・その会社での役割」をしっかりと確認し、自分に合うか考えてみましょう。

まずは自己分析を通じて自分に向いている仕事内容を客観的に理解することです。自己分析のためのツールを使ったり、過去の出来事を通して自分の考え方や価値観、長所や短所を把握しましょう。「苦手そうだな」と感じると、実際に離職につながることも多いです。

これは、適性検査対策にもなります。適性検査で職種とのミスマッチが確認されると、不採用になりやすいです。

楽しそうか・苦手そうかで志望する職種を判断してみよう

また楽しいか苦手と感じるかの観点で職種を確認する方法もあります。自分が楽しいと思うことは、自分に向いている仕事内容であるといえます。反対に、苦手なことを続けるのは苦痛です。

苦手を克服するということも考えられますが、苦手は本質的には自分に合わないことを示している可能性が高いものです。

見栄えやあこがれだけでなく、職種と自分自身の相性との確認は大切です。金融業界の職種は特に向き不向きが分かれやすいので、しっかりと自己分析をしましょう。

金融業界で働くメリット&デメリット

金融業界で働くメリット&デメリット

ここまでの解説で金融業界の概要や職種別の仕事内容などを理解できたはずです。金融業界で働くイメージも、沸いてきたのではないでしょうか。

ただ、なかには「金融業界についてはわかったけど、実際働いたらどんな感じなんだろう?」と疑問を持っている人もいるでしょう。学生になじみがない業界だからこそ、働くことで得られるスキルや、金融業界ならではの難しさなどわからないことも多いですよね。

ここからは金融業界で働くメリット・デメリットを、それぞれ3つずつ解説します。以下をチェックすれば金融業界で働くイメージがさらに広がり、自分にあっているかをより正確に判断できるようになります。

メリット①:社会的な信用度が高い

金融業界は社会インフラを支える重要な役割を担っている分、世間からの信用度が高い業界です。銀行や証券会社、保険会社などの金融機関は、金融庁などの国の機関などが定めた厳格な規制のもとで運営されていることが大きな理由です。

この高い社会的信用は、働き手のプライベートでも大きなメリットとなります。住宅ローンやクレジットカードの審査が通りやすくなる点が、その一例です。また、転職する際も金融業界での経験は高く評価され、他業界への転職時にも有利に働きます。

社会的信用が高まると日々の生活が便利になります。だからこそ将来的な生活の安定を求める学生にとって、金融業界に所属すること自体に大きなメリットがあるのです。

メリット②:専門性の高い知識を身に付けることができる

金融業界では、お金の運用や投資の理論、会計、税務、法務、リスク管理など幅広い専門知識を体系的に学ぶことができます。これらの知識は金融業界内だけでなく、どの業界でも使えるスキルです。

金融業界で身に付くスキルの例

- 対人スキル

- 経済や財務に関するスキル

- 分析ツールなどを扱うスキル

また、資格取得支援制度が充実している場合も多く、ファイナンシャル・プランナー(FP)、簿記、証券アナリストなどの資格を働きながら取得できる環境が整っています。

これらの専門知識は自身の生活を豊かにするだけでなく、将来のキャリアの選択肢を大きく広げる武器にもなり得ます。こういった実用的なスキルを身につけられる点も、金融業界で働く大きなメリットです。

メリット③:高収入が期待できる

金融業界は他業界と比較して平均年収が高く、安定した収入を得られることで知られています。特にメガバンクと呼ばれる3つの銀行の平均給与は高めで、各社の有価証券報告書によると以下の水準になっています。

メガバンクは3社とも800万円を超えていて、日本の平均給与である461万円を大きく上回っています。

収入の高さの背景には、金融業界が利益を生み出しやすい事業の仕組みであることがあります。また、外資系の総合色や保険営業職では結果によって収入が変動する制度を導入している企業も多く、実績に応じた報奨金制度により、努力次第でさらなる高収入を目指せます。

福利厚生も手厚く、住宅補助や資格取得支援などにより、もらえる収入以上の生活も実現しやすいです。

ただし、高収入にはそれに見合う責任と専門性が求められることも理解しておく必要があります。

デメリット①:責任の重さからストレスを感じる場面が多い

金融業界は顧客の大切なお金や資産を預かり、運用する責任の重い仕事です。1つのミスが顧客や取引先企業に大きな損害を与える可能性があるため、常に緊張感を持って業務に臨む必要があります。特に投資商品の販売や融資の判断では、顧客の人生を左右する重要な決断を下すこともあると理解しておきましょう。

また、営業職では売上目標やノルマが設定されている場合もあり、達成に向けたプレッシャーを感じる場面が多くあります。新規顧客に向けた営業では相手からあしらわれるといったストレスのかかる場面もあり、精神的なタフさも必要です。

さらに、メリットでも述べたように金融業界は社会的な信用が高いです。その分不祥事や問題が発生した際の社会への影響も大きい点はデメリットといえます。

「収入が高いから」といった安易な理由だけで選ぶのではなく、責任の重さを理解し、自分がそのプレッシャーのなかで働き続けられるかをじっくり考えてみましょう。

デメリット②:常に学ぶ姿勢が求められる

金融業界は法律や制度の変更が頻繁にあり、新しい金融商品やサービスも次々と登場します。近年ではテクノロジーの発展でその変化も目まぐるしくなっており、継続的な学習が欠かせません。

業務に関連する資格の取得が義務付けられている企業もあり、場合によっては1年目から仕事と勉強を両立しなければいけません。国際化が進む中で、海外の金融知識や英語力の向上の必要性も叫ばれているところです。

金融業界を目指すのであれば後悔しないためにも、常に学び、自分をアップデートし続けられるかを事前に自分に問いかけてみましょう。

デメリット③:業種や企業によっては転勤や異動が多い

金融業界、特にメガバンクや大手証券会社では、全国各地に支店があるため、引っ越しが必要な転勤が頻繁にあります。一般的に3〜5年ごとに転勤があり、日本全国が転勤の対象となる場合があるのです。

転勤が多いことで将来の家族との時間が制限されたり、パートナーの仕事や子供の教育環境に影響が出る可能性もある点には留意しておきましょう。

一方で、地域限定職や一般職といった転勤のないポジションもありますが、これらの職種は総合職と比べて昇進の機会や年収に制限がある場合があります。自身の理想の将来像も考え、入社前に転勤の有無や頻度について確認したうえで就活に臨みましょう。

金融業界はメガバンクの安定した業績やフィンテックなどの成長機会がある一方で、規制強化や技術革新の速さで迅速な対応が求められることが多く厳しい面もあります。

このようなメリット・デメリットをしっかりと理解し、自分の適性と照らし合わせておくことが重要です。

メガバンクでの勤務の実情について気になる人は、以下のQ&Aもおすすめです。キャリアコンサルタントが金融業界でのリアルな働き方について解説しています。

適性を判断しよう! 金融業界に向いている人の特徴

上記のメリット・デメリットをチェックした人は、金融業界で働くイメージがより鮮明になったはずです。ただ、中には「エントリーしてみたいけど、自分に合っているのかわからない」「実際に入社して合っていなかったら嫌だな」と感じている人もいるでしょう。

就活では自分の興味の追求はもちろん、自分が活躍できる業界を選ぶことも同じくらい重要です。

ここからは、金融業界に向いている人の特徴について解説していきます。「金融業界に興味があるけれど不安もある」といった人は、ぜひここで自身の適性をチェックしてみてくださいね。

①細部まで気を使える

金融業界はお金そのものが商品となる業界です。だからこそ、正確に業務をおこなう必要があり、1つのミスも許されないといった職種も多いです。そこで、細かいところまで気を使える人が向いていると言えます。

ミスがないように仕事をおこなうだけでなく、人に対しても細かい気遣いをしてコミュニケーションをする必要があります。金融商品は高額なものも多く、取引をしている顧客も繊細になっています。

そこで、顧客の細かい気持ちの変化に気づき、汲み取る必要もあります。

細部まで気を使える人というのは、つまり気配り上手と言い換えることもできます。気配りを自己PRしたい人は、こちらの記事をチェックしてくださいね。

②責任感が強い

金融商品は、顧客の資産にかかわるものです。場合によっては社員の判断ミスにより顧客が損失を被ることもあります。「顧客の大事な資産を預かっているのだ」といった責任感を持って業務をおこなうことが必要となるため、責任感が強い人は向いていると言えます。

また、金融業界の仕事はさまざまな法律によって規定されていることが多いです。それを遵守せずに契約の引受などをおこなうと、企業として罰則を受けることもあります。

社員の一員として、法律の複雑なルールもしっかりと理解し業務をしなくてはならないといった側面からも、責任感が強い人が向いていると言えます。

金融業界では、不正取引を発生させないための取り組みも求められており、たとえば振り込め詐欺の防止対策への協力も、金融業界に従事する者の一人として責任感を持って対策しなければならない企業もあります。

責任感が強い人は、こちらの記事を参考に自己PRをしてみてください。失敗例と差別化の方法もまとめています。

③柔軟性がある

金融業界は堅いと言える一方で、柔軟性も求められます。たとえば、金融業界を規制する法律の改正は頻繁におこなわれるため、その度に内容をしっかりと理解しなければなりません。

加えて、インターネット取引への移行など、時代のトレンドや顧客ニーズに応えるための商品やサービスの変化があります。

また、金融業界は業界や商品についての知識がなければ仕事にならないことが多いです。業界や商品も、変化や改定があったりと、日々変わることが多いです。

そこで、柔軟性がある人はそのような変化への対応力があると考えられることから、金融業界に合っていると言えます。

金融業界では採用の際、ケース面接をおこなう企業があります。ケース面接では柔軟性も評価されるポイントになります。以下の記事ではケース面接について詳しくまとめているので参考にしてみてください。

④忍耐力がある

金融業界は、精神的にも肉体的にもハードなことが多いです。ミスが許されないことやノルマが課されることへのプレッシャーがあったり、顧客と関係を築くために連日飲み会に参加するといったこともあります。

また、お金を扱う商品であるため、顧客も精神的に落ち着いていないことがあります。そのため、顧客から理不尽な苦情を受けたりすることもあります。

そのようなハードな側面にも耐えられる、忍耐力がある人は向いていると言えます。

証券会社の場合は、投資商品の紹介だけでなく、実際に顧客からの注文を受けてから売買をおこなうこともあり、忍耐力を持って集中する力が求められます。また、トレーディング部門なども、市場の動きを見続けるなど忍耐力が求められます。

忍耐力は自己PRでアピールすることができます。詳しいアピール方法はこちらの記事で解説しているので、併せて参考にしてください。

⑤提案力がある

金融業界は、目に見えない無形商材を扱うものです。そこで、特に営業職は、商品の良さを伝える提案力が必要となります。

提案力とは、相手に信頼してもらい、こちらの提案に納得してもらう力です。相手の立場に立ったコミュニケーションをする力に加え、相手が欲していることを引き出す力、さらに相手も気づいていないニーズに応える力といったものが必要となります。

「アルバイトで積極的に提案したところ顧客に受け入れてもらった」といったように、提案力がある人は金融業界に向いていると言えます。

プロのアドバイザーならこうアドバイス!顧客に誠実に向き合いながら経営に興味を抱き続けよう

金融業界に向いている人の特徴は、他にも「真面目で誠実な人」「経営に興味がある人」などがあります。

顧客にとって重要なお金にかかわる業務をおこなうため、相手に対して真摯に向き合える真面目で誠実な性格は必要不可欠です。もちろん、相手からの信頼を得られるように、誠実な印象を与えられるような容姿や振る舞いといった気遣いも欠かせません。

また、銀行などの融資業務にかかわるならば、経営に興味があることも重要です。融資をする際には、相手を見極める分析力や決断力はもちろんですが、相手の経営をサポートすることで双方の収益を最大化することも大事です。そのためには、経営に興味を持って学び続けるような意欲も大事な要素です。

ノルマを課される覚悟を持てるかも重要

逆に金融業界に向かない人は、ノルマなどの数値や結果で評価されるような環境を好まない人がまず挙げられます。

金融業界での業務では、営業職を担当することも少なくありません。その際の評価には、どうしても契約数などの数値がかかわってきます。そのため、ノルマを嫌う人には向かないでしょう。

また、お金を扱う仕事なので、厳しいようですが嘘をつく人も向いていません。

金融業界に行くならどの企業? さまざまな基準から企業を選んでみよう

金融業界に行くならどの企業?

- 平均年収が高い企業

- 業績が安定している企業

- 勤続年数が長い企業

- 残業時間が短い企業

金融業界には多くの業種や企業が存在するので、どの企業を受けるべきか悩む人も多いですよね。そこで、ここからはさまざまな基準で金融業界の企業を解説します。

自分が企業選びをするうえで大切にしている「企業選びの軸」と照らし合わせ、自分に合いそうな企業を探してみてくださいね。

そもそも企業選びの軸がわからない人は以下の記事を参考にしましょう。企業選びの軸の考え方を解説しています。

自分に合ったほかの業界の企業も探したいという人は、こちらの記事をチェックしましょう。自分にとってのホワイト企業を見つけることができますよ。

①平均年収が高い企業

平均年収の目安

- 企業の平均年収:460万円

- 金融業界の平均年収:491万円

年収が高い企業は、その分業務もハードなことが多いです。そのため、平均年収が高い企業は、働き甲斐を重視する人におすすめします。

国税庁の民間給与実態統計調査によると、2025年の給与所得者の1人当たりの平均年収は433万円となっています。一方で、2023年9月~2024年8月末、dodaが約60万人の20~65歳の男女におこなったアンケート調査によると、金融業界に勤める人の平均年収(生涯賃金)は491万円となっていて、国民1人あたりの平均年収よりも多いです。

業界動向サーチの金融業界 平均年収ランキング(2020 – 2021年)によると、金融業界の平均年収が高い企業は以下の通りです。

平均年収が高い金融業界の企業

- 野村ホールディングス:1,414万円

- 東京海上ホールディングス:1,292万円

- コンコルディア・フィナンシャルグループ:1,274万円

- マーキュリアインベストメント:1,264万円

- 三井住友トラスト・ホールディングス:1,261万円

銀行で言うと、都市銀行に比べると地方銀行の平均年収は低い傾向があるといえます。また、他の業界同様、同じ企業の中でも総合職よりも一般職や地域総合職の方が年収は低く設定されているのが一般的です。

金融業界での転職を考えている人は次の記事も併せて読んでみてください。高収入を実現するために身に付けておくべきスキルを紹介しています。

②業績が安定している企業

業績が安定している企業は、その分雇用の安定が見込まれたり、福利厚生がしっかりと整っていることが多いです。そのため、業績が安定している企業を見つけるというのも1つの手です。

業績の安定性は純利益額で確認してみましょう。純利益は、最終的に企業の手元に残る利益となるため、企業の資金力を正確に確認することができます。業界動向サーチの金融業界 純利益ランキング(2020 – 2021年)によると、純利益が高い企業は以下の通りです。

金融業界の純利益が高い企業

- 三菱UFJフィナンシャルグループ:7,770億円

- 三井住友フィナンシャルグループ: 5,128億円

- みずほフィナンシャルグループ:4,710億円

- 第一生命ホールディングス:3,637億円

- ゆうちょ銀行:2,801億円

繰り返しになりますが、金融業界は市場が安定している傾向にあるため、業績も安定している企業が多いです。また、現在純利益が低いとしても、今後勢力を伸ばすと思われるネット系金融商品などは、業績の安定性を確保する見込みがあると言えます。

③勤続年数が長い企業

平均勤続年数の目安

- 企業の平均勤続年数:12.5年

平均勤続年数が長い企業は、社員がストレスを感じにくい環境にあったり、年齢とともに確実に昇給する制度があったりすることが考えられます。

金融業界はハードな傾向にあると解説しましたが、その中で社員が居心地の良さを感じているというのは魅力的な企業と言えます。

国税庁の民間給与実態統計調査によると、企業の2023年の平均勤続年数は12.5年となっているので参考にしてくださいね。

業界動向サーチの金融業界 勤続年数ランキング(2020 – 2021年)によると、金融業界の勤続年数が長い企業は以下の通りです。居心地の良さや安定を重視している人は、ぜひ勤続年数の長い企業をチェックしてくださいね。

平均勤続年数が長い企業

- 池田泉州ホールディングス:31.4年

- トモニホールディングス :30.8年

- 第四北越フィナンシャルグループ:29.0年

- ほくほくフィナンシャルグループ :28.6年

- フィデアホールディングス :27.0年

④残業時間が短い企業

平均残業時間の目安

- 企業の平均残業時間:20時間

仕事終わりのプライベートの時間を重視したい人は、残業時間が短い企業を調べてみると良いです。金融業界には、ハードで業務量が多い企業が多い中、貴重な企業と言えます。

グローバルウェイの口コミサイトキャリコネの、ユーザーが投稿した企業について集計している金融系職種の残業が少ない企業ランキングによると、2015年から2018年の調査では残業時間が少ない企業は以下の通りとなっています。ただし、金融業界の全企業を踏まえて比較しているわけではないことには注意してください。

残業時間が短い企業

- ゆうちょ銀行:21時間

- あいおいニッセイ同和損害保険:25時間

- 日本生命保険:28時間

- 野村證券:32時間

- みずほ銀行:32時間

ただ残業時間が短いと言っても、ほかの業界と比較すると長い傾向にあることは注意しましょう。転職サービスdodaが調査した90職種別の残業時間ランキングでは、2021年の残業時間の平均は約20時間とされています。

金融業界では昨今働き方改革に力が注がれ、残業時間が大幅に縮小している実績があります。個別の業種や企業の残業時間については、変化が大きく企業間格差もあることから、現状をよく確認することをおすすめします。

プロのアドバイザーはこう分析!経営の安定性やICT化への対応力からも企業を選んでみよう

金融業界は、経営に関する以下2つの点についても、企業選びの軸に据えると良いです。

①経常利益や利益率は高いか

マイナス金利の影響があるように、金融業界は金融政策の変化に対応できなければ、企業自体が存続できなくなる可能性もあります。

たとえば銀行の場合は、融資や投資商品の手数料などの本業収入が赤字となっているところも少なくありません。

そのような状況下にもかかわらず「経常利益」や「利益率」といった指標が高い企業は、これまでのノウハウを含めた対応力で乗り切っている企業であり、人材採用力もあります。大手企業に多いですね。

②ICTなどへの対応を進めているか

金融業界は、暗号資産やキャッシュレス決済などの台頭もあり、IT技術への対応などが欠かせなくなってきています。

いわゆるFintechと呼ばれるように、AIなどのテクノロジーと金融の融合といった対応ができない企業は、時代の変化に対応できない可能性もあります。

そのため、ITへの対応が進んでいるか、もしくは経営計画にDX要素が入っているかも重要です。

金融業界に入るために必要な準備と対策

金融業界に入るために必要な準備と対策

- どのような採用があるのかを調べる

- 資格を取得する

- 説明会やインターンなどに積極的に参加する

- 多くの社員に会う

金融業界は人気業界であり、就活難易度が高いため、選考を受けるのであればしっかりと準備や対策をすることが大切です。

ここからは、金融業界の選考に必要な準備や対策を大きく4つに分けて解説していきます。金融業界独自の対策法であり、必要不可欠なものなので、ぜひチェックしてください。

金融業界を志望している人の中には志望動機がうまく書けず悩んでいる人もいると思います。以下の記事では志望動機の書き方をまとめているので参考にしてみてください。

①どのような採用コースがあるのかを調べる

金融業界にはさまざまな採用コースがあります。採用コースにより、入社後優先できることや待遇などが異なることがあるため、受ける前にどのようなコースがあるのかしっかりと確認し、自分に合ったコースを受けることが大切です。

ここからは、金融業界の採用コースの違いについて解説するので、エントリーする前に確認してくださいね。

転勤の有無による採用コースの違い

まず、転勤があるケースとないケースで採用コースが分かれていることがあります。転勤がある職種は「総合職」や「グローバルコース」などと呼ばれています。

ただ、転勤場所も企業によってさまざまで、札幌、東京、大阪、名古屋、広島といった大都市のみに限定する場合もあれば、地方や海外に広がっていることもあります。

転勤がない採用コースは「地域総合職」や「エリア総合職」などと呼ばれるものや一般職があります。地域総合職やエリア総合職は、総合職と仕事内容は同じで転勤の有無のみ異なるとされているところや、ほぼ事務系の仕事しかしないなどさまざまなケースがあります。

「総合職との違いは転勤の有無のみ」と言われている地域総合職でも、実際には業務量が総合職より少なかったり、昇進スピードが総合職より遅かったりするケースもあるので、実態を確認する必要があります。OB・OG訪問などで聞いてみましょう。

- 昇進や給与を考えると総合職のほうが良いのかなと思いつつも、転勤には不安があって迷っています。総合職とエリア総合職のどちらを選べば良いですか?

まずは総合職に挑戦してみることがおすすめ

企業によっては、途中で総合職とエリア総合職や一般職の選択を変更することが認められている場合もあります。

一般的には、総合職から一般職への変更は比較的しやすい傾向があるので、迷っているのであれば総合職に挑戦してはいかがでしょうか。

一般職から総合職は認められている場合も一定の条件が設定されている場合が多いようです。

加えて、総合職と一般職の職務内容がほぼ同じなのか、まったく異なるのかは企業によってさまざまであり、志望する企業についてはしっかりと調べておきましょう。

職務の内容を一般的なイメージや自分だけの解釈で判断すると、ライフプランに合わないということもあるので、慎重に選択してくださいね。

専門性の有無による採用コースの違い

金融業界には専門系職種があると解説しましたが、スペシャリストコースとしてその職種用に採用コースを用意していることもあります。

専門性のある人向けの採用コースは、初任給が高かったりと好待遇が設定されていることが多いので、専門系の職種に関心がある人は、ぜひチェックしてみてくださいね。

- 専門性のあるコースは、院生、理系学生などが応募できるイメージがあります。そうでなくても挑戦できる専門性のあるコースがあれば教えてください。

審査や決済などをおこなう専門職がおすすめ

金融系の専門職の場合は、個人向けを対象とするクレジットカード会社の融資審査などは、法人対応の融資審査に比べれば挑戦はしやすいです。

また、似たような業務で保険会社の契約保全のように、保険契約の審査をおこなう事務的な職種もおすすめです。

さらに、銀行や証券会社の場合は、学歴というよりもお金を取り扱う際の信頼性や責任感が特に求められる、決済業務やカストディといった業務もチャレンジできますよ。

②熱量のアピールやスキル獲得のために資格を取得する

金融業界の選考を受ける前に資格を取得することで、入社への熱意やスキルをアピールすることができます。

内定を得るために資格を取得する必要がないケースは多いですが、それでも資格を持っていれば「熱意がある」などと良い印象を残すことができます。

ここからは、取得をおすすめする資格を状況別に解説します。自分の状況と照らし合わせてぜひチェックしてください。

就活は資格がアピールになることが多々あります。就活で活かせる資格は以下の記事で解説しているので、参考にしてください。

取得義務のある資格

専門的な採用コースを受ける場合は、応募資格として「一種外務員資格が必須」「TOEIC800点以上」など、資格取得やスコアを必須条件として設定されていることがあります。その場合はもちろんその資格を取得する必要があります。

インターンシップに参加するためにもTOEICのスコアを必要とする企業もあるため、募集要項や就活口コミサイトなどで取得義務のある資格を確認しましょう。

企業によって必要な資格は異なるので、企業HPなどでしっかりとチェックしてくださいね。

取得義務はないもののほかの就活生と差別化できる資格

金融業界を受ける際は、専門職以外、資格を求められることは少ないです。

しかし、仕事に活かせる資格や、入社後取得義務のある資格を取得することで、熱意やスキルをアピールすることができます。

金融業界は就職の難易度がやや高い傾向にあると解説しましたが、少しでもほかの就活生と差別化できるよう資格を取得しておくのがおすすめです。

資格がなくても合格できる可能性は十分にあります。企業への説得力のある志望動機と仕事への熱意をしっかりアピールできれば資格がなくても選考を通過できることが多いです。

ただ、同じような評価の学生がいた場合は、資格があると有利になります。

仕事で活かせる資格は以下の通りです。中でもファイナンシャルプランナーは多くの企業で入社後取得が必要となるためおすすめです。3級から挑戦してみましょう。

金融業界で入社後に活かせる資格の例

- ファイナンシャルプランナー(3級・2級)

- 2種外務員資格

- 日商簿記(3級・2級)

- 証券アナリスト

- 金融業界の中で入社後資格の取得を強制されない、強制される資格の数が少ない業種はありますか?

保険業界は取得しなければならない資格が少ない

銀行や証券会社などは、金融商品を取り扱う以上、業務に携わるために証券外務員などの資格が必須です。

貸金業についても、キャリアアップのために貸金業務取扱主任者などの資格取得が推奨されるでしょう。

しかし保険業は、主な業務である営業活動の際に特別な資格は必要ありません。

たとえばファイナンシャルプランナーは、保険業ではあくまで提案の引き出しが増えるという点や信頼性が上がるという点で活用できるものであり、実際の業務では営業力が最も重要です。

以下のQ&Aでは金融業界に有利な資格をキャリアコンサルタントが回答しているので参考にしてみてください。

③説明会やインターンなどに積極的に参加する

金融業界では、説明会に参加した回数や、インターンなどへの参加履歴が選考の評価に影響することがあります。何度もイベントに参加している学生は、熱意があるとみなすことができるためです。

金融業界では、説明会への参加回数やインターンへの参加履歴で、志望順位を判断する傾向があるようです。

特にインターンでは、その中で優秀と評価された学生が、通常の選考よりも面接が1回省略されるといった、有利な選考ルートに乗れることもあります。

金融業界に気になる企業があるのであれば、すべての説明会、座談会、インターンなどに申し込むというつもりで企業のイベントを逐一チェックしましょう。企業からメールでお知らせが来ることもあれば、採用マイページなどでお知らせしていることもあります。

- 先着順の説明会などはいつも予約が間に合わずすぐ満席になってしまいます……。どうすれば良いでしょうか?

企業に個別に連絡することがおすすめ

人気企業などでオンラインの予約ページへのアクセス集中の状況が続いたために予約ができなかった場合は、企業に連絡して事情を説明し、オンライン以外の方法で説明会などの予約をさせてもらえないか確認しましょう。

就活は企業に熱意を見せる必要があります。オンライン予約が間に合わなかったことを特別な機会ととらえて、自分がその会社の説明会にどうしても参加したいのだ、という想いを伝えましょう。

企業によっては、その熱意を買って特別に参加させてもらえる場合もあるかも知れません。ただし、それでも却下された場合は潔く引き下がりましょう。

金融業界のおすすめのインターン

行きたいインターンが決まっていなければ、PORTの調査による学生が本当に行ってよかったINTERNSHIP2025を参考に、学生の満足度が高いインターンに参加してみてはいかがでしょうか。

金融業界は以下の2企業が選ばれており、企業だけでなく業界についての理解も深まったとの声が出ています。

金融業界のおすすめのインターン

- 株式会社クレディセゾン

- KPMG税理士法人

信販会社や税理士法人に関心がなかったとしても、金融業界への理解が深まり、他の業種の研究に役立つかもしれません。

④多くの社員に会う

④多くの社員に会う

- OB・OG訪問をする

- リクルーター面談に参加する

- 座談会に参加する

金融業界は、同業種の場合商品やサービス、ビジネスモデルなどで各社に違いがあまりないことが多いです。そこで、どの企業に入社するか選ぶ際は、その企業で働く「人」を見極めることが大切です。

多くの社員に会って、惹かれる人はいるか、自分の価値観とマッチする人はいるか探してみましょう。

ここから解説する方法を参考に、さまざまな企業の社員に広く会って、自分に合う社員が多い企業を探してみましょう。

- 皆良い人に見えるので、自分に合う人を見極める方法がわかりません……。どのような点を見たら良いでしょうか。

直感を大切に判断してみよう

自分に合う人かどうかは、自分の感じ方を大切にして判断することができます。

良い人だけれども自分に合わない人というのは自然に感じるものです。まだ大した話もしていないのに、自分のペースで話をしていても話が弾みやすい、楽に話せるという場合は、自分に合っているという心の表れです。

逆になぜか話が弾まない、疲れるという場合は気が合わないことの表れだといえます。時間が経過しているのにいつまでも緊張感が抜けない、自分の気持ちを口にすることに抵抗があるというのは、自分が心を開いていないサインだといえます。

金融業界は、1つの企業にさまざまな人がいますが、数名と話して違和感がないか確かめてみましょう。

OB・OG訪問をする

まず社員に会う方法としておすすめなのがOB・OG訪問です。大学のキャリアセンターなどで訪問できるOB・OGを探して話を聞くことも良いですが、企業が設定するOB・OG訪問があれば積極的に利用しましょう。

OB・OG訪問は1対1でおこなうものなので、自分が聞きたいことをたくさん質問することができます。それにより社員の考え方などを深く知れるので、社員とのマッチ度を測るためにおすすめの方法です。

また、金融業界は、説明会やインターンの参加回数、参加履歴を見ている企業もあると解説しましたが、企業がOB・OG訪問を設置している場合はその回数を見ていることもあります。意欲を示すためにもOB・OG訪問は積極的におこないましょう。

リクルーター面談に参加する

リクルーター面談といい、面接とは別に、社員が1対1で学生の疑問を解消するための面談がおこなわれることがあります。内容は基本的にOB・OG訪問と変わらず、社員に企業についてのさまざまな疑問を聞くことができます。

リクルーター面談は、学生から申し込みをするのではなく、企業から案内が届くものです。こちらから依頼しなくても社員に会える貴重な機会なので、選考に関係ないからといって断らずにぜひ参加してくださいね。

また、企業によってはリクルーター面談が選考であり、志望動機などを聞かれることもあります。リクルーター面談の案内が来たときは、あらかじめ就活口コミサイトなどで、企業がどのような目的でリクルーター面談をするのかチェックしてみてくださいね。

リクルーター面談の目的や準備の方法、質問すべき内容はこちらの記事で徹底的に解説しているので、併せて参考にしてください。

座談会に参加する

座談会といい、社員に対し就活生がざっくばらんに質問をできる機会もあります。社員1、2人に対し就活生複数人が質問をし、企業理解を深めます。

説明会などは人事部が担当するため、各部署の詳しい業務内容や、やりがいやつらいことといったリアリティのある情報は得られないこともありますが、座談会では幅広い部署や年次の社員からそういった情報を仕入れることができます。

座談会も、リクルーター面談と同様に企業から案内が届くため、積極的に参加してみましょう。

ただ、選考に関係ないことがほとんどですが、こちらも一部選考の役割を果たしていることがあるので注意してください。

座談会への臨み方や有効な質問はこちらの記事で解説しているので参考にしてください。本線行への活かし方もまとめています。

プロのアドバイザーならこうアドバイス!業界ごとの構造やルールは頭に入れておこう

金融業界は業種によって仕事内容はもちろん、選考内容も異なります。そのため、とにかく業界調査が重要です。

まずは、「会社四季報」「業界地図」などを参考に、銀行や証券、保険など大雑把な分類でいいので業界を知ることから始めましょう。

そのうえで、自分の適性などを考えながら、興味のある業界についてはその構造や各企業の関係性を知ることが重要です。

また、業種によって取り扱う商品や関係する法令・政策などもはっきりしています。その業種の最新情報や、ルール改正などは軽く頭に入れておきましょう。

適性検査や身だしなみで誠実さをアピールすることも大切

金融業界の場合、お金にかかわる仕事が多い以上、責任感や倫理観が重要視されます。そのため、性格適性検査のライスケールなどはシビアな判断材料になりかねません。

適性検査にありのままに答えると不合格になる可能性もあるため、事前に模擬試験やほかの企業の性格適性検査を受験しておくことも大事です。また、何よりも自己分析をしっかりして、自分の性格や特性を言語化しておく必要があります。

それと同時に、見た目も判断材料になりかねないので、真面目さと誠実さが伝わるような身だしなみを意識しましょう。応募書類の写真はもちろん、面接の前に第三者に身だしなみを評価してもらって修正することも大事です。

性格適性の対策を見落としがちな学生は多いです。こちらの記事でポイントを解説していますよ。

また、実際に対策をおこなって選考やES作成に臨むなら、まずは以下をチェックしておきましょう。選考の核となる志望動機を詰めておけば、書類選考から他の学生と差をつけられますよ。

金融の志望動機

金融の志望動機の書き方! 難関企業も狙える構成4パターンを解説

銀行の志望動機

例文14選|銀行の志望動機がスラスラ書ける簡単6ステップ

証券会社の志望動機

証券会社の志望動機で意欲が伝わる4つのコツ! 職種別の4例文付き

保険会社の志望動機

例文6選|保険会社の志望動機が書けない人必見の7つのコツ

金融業界の特徴を多角的に知り企業選びに役立てて就活を進めよう

金融業界は将来性があり、高収入や高い社会的な信用などを得られることから学生に人気の高い業界です。学生にとって身近な業界ではないため業界分析が大変だと思いますが、しっかりと記事を読み込み勉強していきましょう。

また金融業界で働けば、そのほかにも専門的なスキルが身についたり福利厚生が充実していたりといったメリットを教授できます。ただし、常に勉強を求められる点や責任感がなければ業務が務まらないといった側面にも留意しておきましょう。

競争の激しい金融業界を受けるのであれば、金融業界で必要となる選考対策を徹底しておく必要があります。記事で解説した選考対策に入念に取り組み、内定を勝ち取りましょう。

アドバイザーからあなたにエール金融業界は人柄や知識などさまざまな面から高いレベルが求められる

金融業界には、社会の経済活動を回していく役割を担う業種や職種がさまざまあります。

いずれもお金に関する知識と理解が必要で、顧客からの信用が元になります。そのため、まじめで責任感があり、チームワークを大切に仕事をする人に向いている業界と言えます。

給与面での好条件が話題になることも多い業界ですが、それにはそれなりの厳しい要件があるからこそなのです。

甘い気持ちでは内定をもらえる業界ではありませんが、今後、ますます加速するであろうデジタルトランスフォーメーションの影響を大きく受ける可能性のある業界でもあり、業界の勢力図も変わっていくかもしれません。

入社直後からコツコツと知識を積み重ねて活躍を狙おう

専門知識が必要な業界であるだけに、その知識をいち早く身につければ、新しい金融のプロフェッショナルとして社会に貢献できる可能性が大いにあります。

金融に関する知識は、学んだ人とそうでない人との差が大きくでます。

だからこそ、若いうちに必要な知識を身につけて、ポストコロナ時代の金融業界の中心で活躍できるようチャレンジしてみてくださいね。

執筆・編集 PORTキャリア編集部

> コンテンツポリシー

記事の編集責任者 熊野 公俊 Kumano Masatoshi

5名のアドバイザーがこの記事にコメントしました

キャリアコンサルタント/Koyoriキャリアワールド代表取締役

Chieko Kimura〇2度のアメリカ留学、20年以上の外資系IT企業勤務を経て、現在は留学生向け就職支援をおこなう。また、企業のキャリア支援や新入社員のクラウドコーチングなどにも幅広くたずさわる

プロフィール詳細キャリアコンサルタント/性格応用心理士1級

Minoru Kumamoto〇就職・転職サイト「職りんく」運営者。これまで500名以上のキャリア相談を受けた実績。応募書類や採用面接の対策支援をする他、自己分析の考え方セミナーを実施

プロフィール詳細キャリアコンサルタント/2級キャリアコンサルティング技能士

Masamitsu Uehara〇会社員時代は人事部として3000人以上の学生と面談を実施。大学でも多くの学生のキャリア支援をおこなう。独立後は、就活生からシニア層までさまざまなキャリア相談に携わる

プロフィール詳細キャリアコンサルタント/キャリアコンサルティング技能士

Hiroshi Takimoto〇年間約2000件以上の就活相談を受け、これまでの相談実績は60000件超。30年以上の実務経験をもとに、就活本を複数出版し、NHK総合の就活番組の監修もおこなう

プロフィール詳細キャリアコンサルタント/コラボレーター代表

Yukari Itaya〇未就学児から大学生、キャリア層まで多様な世代のキャリアを支援。大企業からベンチャー、起業・副業など、幅広いキャリアに対応。ユニークな生き方も提案するパーソナルコーチとして活躍

プロフィール詳細